アドバイザーは必要? その2

今年に入り、株価は下落しています。

昨年末に比べて、

日経平均株価 −9.1%

TOPIX(東証株価指数) −7.5%

NYダウ −5.9%

S&P500 ー9.2% (2022年1月27日段階)

となっています。

年初の楽観的な市場予想は1か月もたたないうちにほぼ全滅したと言えます。

「資産形成」において、株価下落は資産減となります。

毎日、自身の資産が目減りしていくのを見るのは、不安、時として恐怖を感じるかも知れませんね。

そんな中、新聞などのメディアで「○○年に一度の・・・」と報道されると、冷静な判断はほぼ不可能!

そんな時、行動経済学で言う「現在バイアス」や「損失回避性」が働きます。

資産を売却したり積立をストップしてしまう行動を衝動的に取ってしまいます。まして長期の資産形成は面白くありません、ハラハラドキドキがないからです。

上表は米国を代表する企業のEPS(1株あたり利益)です。真ん中の数値は直近決算の基づく数値、右は決算発表前に出された予想値。

いずれの企業も予想値を上回っています。

つまり、思っているよりも実際の企業業績は伸びていることになります。

これから読み取れることは、「いまの株価下落は近い将来元に戻る可能性が高い」ということです。

そうであれば、売ってしまうのはもったいないですよね。

このような状況判断や情報提供がアドバイザー・キャディーの役目です。

また、日ごろからこのような状況で衝動的な行動を取らないようコーチングするのも役割の一つです。

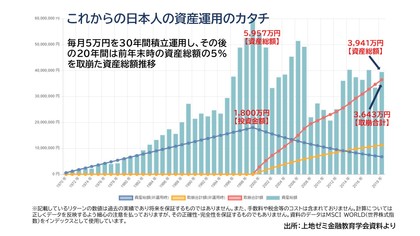

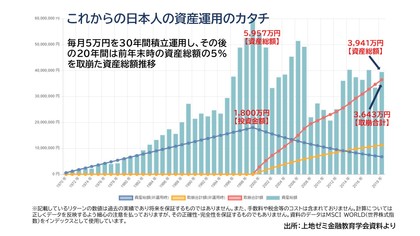

「これからの日本人の資産運用の新しいカタチ」は下のような形になると思います。

この運用スタイルができれば「老後2000万円問題」は関係ありません。

しかし、このカタチを続けるには相当の忍耐と覚悟が必要です。上記グラフの期間には「ITバブル崩壊」や「リーマンショック」があったからです。

その時の行動は、前回のブログで載せました。

アドバイザーは必要?

「多分、必要な時代はすぐそこまで来ている」と思います。

関連エントリー

-

投信運用会社の抜本改革!

岸田首相は26日の経済財政諮問会議で、「資産運用業等を抜本的に改革することが重要」して運用会社の抜本改革を金融

投信運用会社の抜本改革!

岸田首相は26日の経済財政諮問会議で、「資産運用業等を抜本的に改革することが重要」して運用会社の抜本改革を金融

-

2024年イベントカレンダー

新年、明けましておめでとうございます。本年もよろしくお願いいたします。今年、弊社は9日からとゆっくりのスタート

2024年イベントカレンダー

新年、明けましておめでとうございます。本年もよろしくお願いいたします。今年、弊社は9日からとゆっくりのスタート

-

2025年イベントカレンダー

明けましておめでとうございます。本年もよろしくお願いいたします。好例のイベントカレンダーになります。今月20日

2025年イベントカレンダー

明けましておめでとうございます。本年もよろしくお願いいたします。好例のイベントカレンダーになります。今月20日

-

グロソブの島2

2022年10月、同ブログで「グロソブの島」を取り上げました。香川県小豆島のことです、かつてこの島では「グロー

グロソブの島2

2022年10月、同ブログで「グロソブの島」を取り上げました。香川県小豆島のことです、かつてこの島では「グロー

-

NTT

最近FacebookやInstagramの広告でNTT株を連想させ「〇年後に〇倍」といったモノをよく見かけます

NTT

最近FacebookやInstagramの広告でNTT株を連想させ「〇年後に〇倍」といったモノをよく見かけます